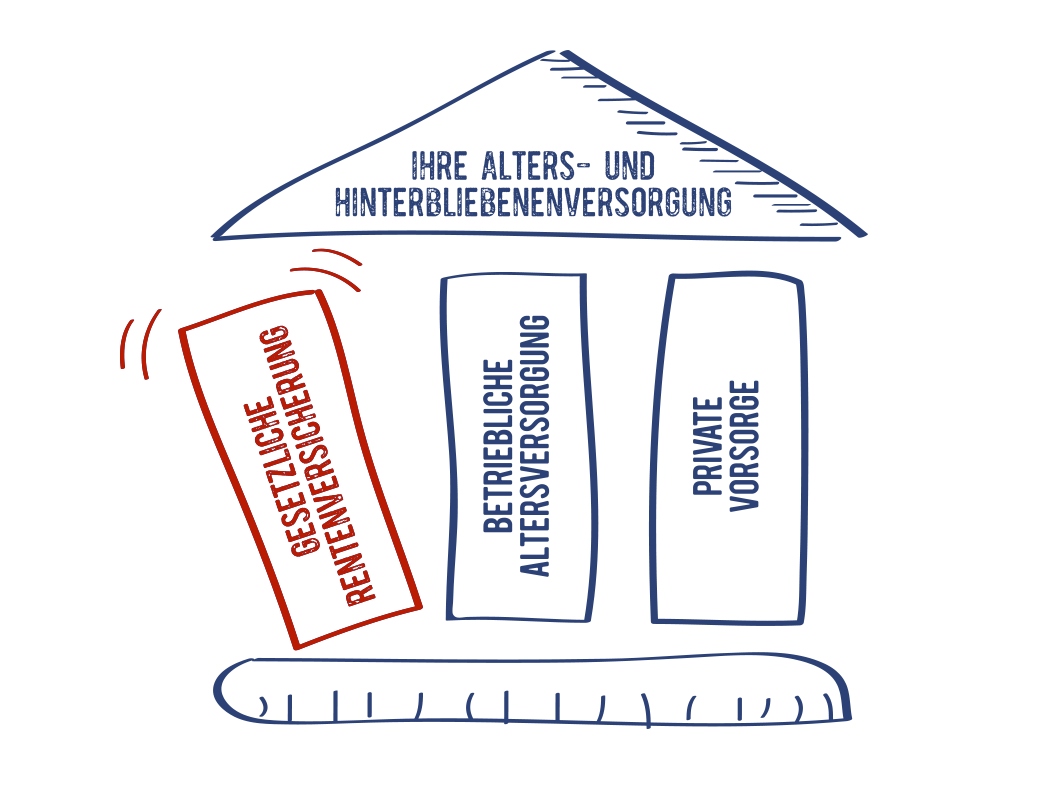

Die 3 Säulen der Altersversorgung

-

Die gesetzliche Rente

- Die gesetzliche Rente kann Ihren Auftrag, eine ausreichende Altersversorgung sicherzustellen, nicht mehr erfüllen.

- Bereits heute ist das Verhältnis von Beitragszahlern zu Rentnern 2:1. In ca. 20 Jahren finanziert jeder Arbeitnehmer einen Rentner im Verhältnis 1:1.

- Die Folgen: Entweder der Beitragssatz in der gesetzlichen Rentenversicherung steigt weiter oder die Einführung einer Minimalrente ist nicht mehr aufzuhalten.

-

Welche Änderungen hat es in den letzten Jahren gegeben?

- Das Rentenniveau wurde abgesenkt.

- Die Folgen: Dadurch wächst die Versorgungslücke im Alter, jedoch haben heute viele nicht mehr die finanziellen Mittel, um privat zu sparen.

- Wer heute jünger als 45 Jahre ist, wird deutlich weniger als 50% seines Einkommens im Alter als Rente erhalten.

- Seit dem 01.01.2005 werden gesetzliche Renten besteuert.

- Rente erst ab 67 Jahren.

-

Die betriebliche Altersversorgung

- Jeder Arbeitnehmer hat einen gesetzlichen Anspruch auf eine Betriebliche Altersversorgung.

-

Die Vorteile der betrieblichen Altersversorgung

- Der eigene Aufwand ist durch die monatliche Steuer und Sozialabgabenersparnis minimal.

- Jeder hat die Möglichkeit für einen geringen Anlagebetrag seine Rentenlücke zu schließen.

- Die betriebliche Altersversorgung kann bei einem Arbeitgeberwechsel mitgenommen werden.

- Die Höhe der Anlage ist flexibel und kann jederzeit der finanziellen Situation angepasst werden.

Ihre betriebliche Altersvorsorge

bAV einfach erklärt

In diesem Video erklärt einer unserer Partner “AXA” das Prinzip der bAV. Garantiert für jeden verständlich!

Play-Button drücken um das Video zu starten

Lohnt sich die bAV überhaupt?

Beispiel: Rentensteuer-Rechnung mit und ohne bAV

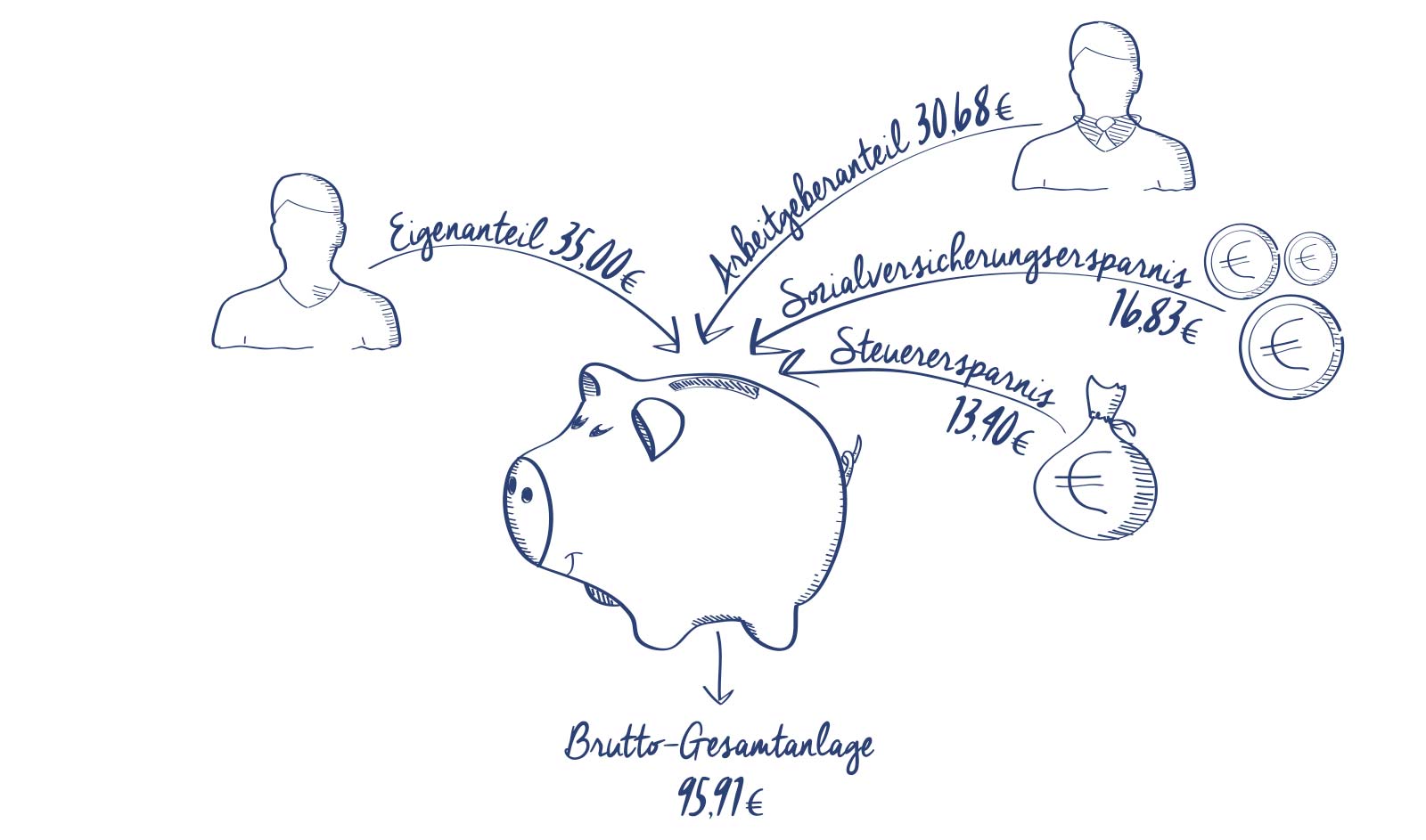

Angestellte(r) im Baugewerbe, 40 Jahre, mtl. Bruttolohn 2.700,- €, Rentenbeginn 67, Arbeitgeber-Zulage 30,68 €

ohne Betriebsrente

gesetzl. Rente 1.224,00 €

Betriebsrente 0,00 €

Steuern 72,88 €

Krankenkasse 100,37 €

···

mtl. Rente 1.050,75 €

mit Betriebsrente

gesetzl. Rente 1.204,73 €

Kürzung i.d. GRV 19,27 €

Betriebsrente* 143,95 €

Steuern 78,95 €

Krankenkasse** 98,79 €

mtl. Rente 1.170,94 €

mit nur 35,- € Eigenaufwand = 120,19 € mehr lebenslange Rente

Wer finanziert meine Rente?

Die Brutto-Gesamtanlage = 95,91 €

* Die Gesamtrente und das Gesamtkapital beinhalten die Garantiewerte zuzüglich der nicht garantierten Überschussbeteiligungen.

** Seit 2020 gibt es einen Freibetrag in Höhe von 169,75 € monatlich, d. h. bis zu diesem Betrag sind für (die Summe aller) Betriebsrenten für KVdR-Rentner keine Krankenkassenbeiträge zu bezahlen.

Für die Pflegeversicherung gilt eine Freigrenze in Höhe von 169,75 €, d.h. in der Rentenphase müssen Pflegepflichtversicherungsbeiträge entrichtet werden, sofern die Betriebsrenten 2023 über dieser Freigrenze liegen.

*** Gesetzlich Krankenversicherte müssen in der Rentenphase Sozialabgaben auf die bAV in voller Höhe entrichten, sofern die Betriebsrenten 2023 über der Grenze von 169,75 € liegen.

Die Vorteile auf einen Blick

- Steuerfreie Beiträge bis zu 604,00 € pro Monat möglich

- Sozialversicherungsfreie Beiträge bis zu 302,00 € pro Monat möglich

- Der Arbeitgeber beteiligt sich monatlich mit einer Zulage

- Versteuerung der Leistungen im Alter mit dem günstigeren Steuersatz der Rentner

- Lebenslange Rente oder Kapitalauszahlung möglich

- Fortführung über einen neuen Arbeitgeber beim Ausscheiden aus dem Betrieb, gesetzlich geregelt (Portabilitätsrecht)

Wie viel muss brutto verdient werden, um 50 Euro monatlich privat sparen zu können?

50-Euro-Sparvertrag:

z.B. Bausparen, Fondssparen, private Lebens-/Rentenversicherung

|

Dafür erforderliches Bruttoeinkommen (mtl.) |

91,00 Euro |

|

Abzüglich Sozialabgaben: |

|

| – Rentenversicherung | 8,46 Euro |

| – Arbeitslosenversicherung | 1,14 Euro |

| – Krankenversicherung | 7,05 Euro |

| – Pflegeversicherung | 1,61 Euro |

|

Abzüglich Steuern: |

|

| – Solidaritätszuschlag | 1,24 Euro |

| – Kirchensteuer | Keine |

| – Lohnsteuer | 21,66 Euro |

|

Ergibt ein verfügbares Einkommen (Netto) |

49,84 Euro ≈ 50 Euro |

Fazit:

Ein Arbeitnehmer muss tatsächlich monatlich 91,00 Euro brutto verdienen, um privat circa 50,00 Euro sparen zu können!

Lösung:

Werden diese 50,00 Euro netto über den Arbeitgeber per Gehaltsumwandlung angelegt, können monatlich circa *104,00 Euro gespart werden!

*(staatliche Zulagen≈41,16 Euro + Arbeitgeberzulage≈13,00 Euro + Arbeitnehmerbeitrag≈50,00 Euro)

Berechnungsgrundlage: Steuerklasse 1/0; Brutto-Lohn/Gehalt 2.500 Euro; KV-Beitragssatz 15,5%

Trotz sorgfältigster Berechnungen kann eine Haftung für dieses Beispiel nicht übernommen werden!

Die häufigsten Fragen zur betrieblichen Altersversorgung

-

Welche Leistungen erhalte ich aus der betrieblichen Altersversorgung?

Sie erhalten eine lebenslange Rente. Für Ihre Hinterbliebenen sorgt eine 20 jährige Rentengarantiezeit (ab Rentenbeginn gerechnet) für Sicherheit. Auf Wunsch können Sie auch eine Kapitalabfindung oder Teilabfindung wählen.

Wichtig!: Der Antrag auf Kapitalauszahlung ist spätestens 3 Monate vor Rentenbeginn zu stellen. -

Was passiert, wenn ich mir die Entgeltumwandlung nicht mehr leisten kann?

Es besteht die Möglichkeit, die Beitragszahlung im Einvernehmen mit Ihrem Arbeitgeber zu reduzieren, zeitlich auszusetzen oder ganz einzustellen. Zukünftige Leistungsansprüche reduzieren sich entsprechend. Der Gesetzgeber fördert die betriebliche Altersvorsorge und sieht diese als Ergänzung zur gesetzlichen Rente. Daher ist eine Kündigung von Seiten des Gesetzgebers her nicht gewünscht und eine Auszahlung vor dem Rentenalter grundsätzlich nicht möglich.

-

Welche Möglichkeiten bestehen für mich bei langer Krankheit, Mutterschutz oder Arbeitslosigkeit?

Sie haben das Recht, den Versicherungsschutz in voller Höhe zu erhalten, indem Sie die Beiträge aus privaten Mitteln weiterzahlen. Sie haben aber auch die Option, die Beitragszahlung für diesen Zeitraum einzustellen (bei Verringerung der Leistung) und den Vertrag später (i. d. R. innerhalb einer Frist von 3 Monaten) wieder aufleben zu lassen.

-

Was passiert, wenn ich erwerbsunfähig werde?

Im Falle der dauernden Erwerbsunfähigkeit erhalten Sie auf Antrag das bis dahin angesammelte Kapital als lebenslange, monatliche Rente.

-

Wer erhält die Leistung im Todesfall vor Rentenbeginn?

Ihr Ehegatte bzw. Ihr namentlich beim Versicherer benannter Lebenspartner (Freund oder Freundin in einem gemeinsamen Haushalt), sowie Kinder im Sinne des Einkommensgesetzes zu gleichen Teilen. Soweit keine der o. g. Personen in Frage kommen, erhalten die sonstigen Hinterbliebenen ein Sterbegeld in Höhe von max. 8.000 €. Diese Bezugsberechtigung sollte bezogen auf die jeweilige Lebenssituation regelmäßig überprüft und entsprechend angepasst werden.

-

Was passiert, wenn ich aus der Firma ausscheide?

Ihr neuer Arbeitgeber ist gesetzlich verpflichtet Ihren bestehenden Vertrag fortzuführen (gesetzliches Portabilitätsrecht).

-

Welche Folgen hat eine Insolvenz meines Arbeitgebers?

Sie haben einen unwiderruflichen Anspruch auf Ihre betriebliche Altersversorgung, d.h. bei einer Insolvenz Ihres Arbeitgebers ist Ihr Vertrag davon nicht betroffen.

-

Kann ich vor 65 / 67 in Rente gehen?

Ja, Sie können die Leistungen abrufen, wenn Sie nach Vollendung des 62. Lebensjahres die gesetzliche Altersrente beziehen.

-

Müssen die Leistungen aus der betrieblichen Altersversorgung steuerlich und in der gesetzlichen Krankenversicherung berücksichtigt werden?

Grundsätzlich unterliegen die Auszahlungen aus einer betrieblichen Altersvorsorge der Steuer- und Sozialversicherungspflicht. Seit 2020 gibt es einen Freibetrag, ab 2024 für Renten in Höhe von 176,75 €/Monat und für Kapitalauszahlungen von 21.210 €. Hier fallen keine Beiträge zur gesetzlichen Krankenversicherung an. Drüber hinaus ist ein Rentner durch Freibeträge auch in der Steuer deutlich entlastet.

-

Ich bin schon über 50 Jahre alt. Lohnt sich eine betriebliche Altersversorgung für mich?

Ja, da der Eigenaufwand durch die Steuer- und Sozialversicherungsersparnisse und einer Arbeitgeber-Zulage sehr gering ist, lässt sich eine hohe Systemrendite erzielen. Statt der Rente kann es interessant sein, sich das Kapital in einer Summe auszahlen zu lassen.

-

Hat eine Entgeltumwandlung Auswirkungen auf die Sozialversicherungsleistungen?

Ja, da auf die Entgeltumwandlung keine Sozialversicherungsbeiträge anfallen, reduzieren sich die Ansprüche aus der gesetzlichen Rente (ggf. Grundsicherung) sowie aus Entgeltersatzleistungen (gesetzl. Unfallversicherung, Arbeitslosen-, Kranken- und Elterngeld) entsprechend.

-

Ich habe schon eine Direktversicherung. Kann ich zusätzlich die betriebliche Altersversorgung nutzen?

Ja, beides ist nebeneinander möglich.

-

Wer ist mein Ansprechpartner?

Wenden sie sich an Ihre Lohn- oder Entgeltabteilung.

-

Kann ich meine Entgeltumwandlung auch erhöhen?

Ja, der vom Gesetzgeber festgelegte steuerfreie Höchstbetrag beträgt 8 % der Beitragsbemessungsgrenze zur gesetzlichen Rentenversicherung West (z.Zt. 7.248 € jährlich = 604,00 € monatlich). Davon sind 4 % (3.624 € jährlich = 302,00 € monatlich) steuer- und sozialversicherungsfrei.

-

Fallen zusätzliche Kosten an?

Nein, alle Aufwendungen für die Betreuung, Verwaltung, Beratung etc. sind bereits in Ihrer Berechnung / Prämie einkalkuliert. In Ihrer Police finden Sie nähere Erläuterungen hierzu.

Vergleich betriebliche Altersversorgung (bAV) – vermögenswirksame Leistung (VWL)

Soweit Sie einen Anspruch auf VWL haben, und Ihr Arbeitgeber damit einverstanden ist, können Sie diesen entweder weiterhin im Rahmen des Vermögensbildungsgesetzes oder für Ihre betriebliche Altersversorgung (bAV) verwenden.

bAV Betriebliche Altersversorgung |

VWL Bausparen / Aktienfonds |

|---|---|

| Bietet zusätzlich Hinterbliebenenschutz (20 Jahre Rentengarantie) | Bietet keinen Hinterbliebenenschutz |

| Beiträge und Zuschüsse sind steuerfrei (Bis zu 8 % der Beitragsbemessungsgrenze) | Beiträge und Zuschüsse sind steuerpflichtig |

| Beiträge und Zuschüsse sind Sozialversicherungsfrei (Bis zu 4 % der Beitragsbemessungsgrenze) | Beiträge und Zuschüsse sind Sozialversicherungspflichtig |

| Lebenslange Altersrente | Einmalige, kleine Auszahlung alle 7 Jahre |

| Wahlrecht, ob lebenslange Altersrente oder Einmalkapitalauszahlung | Kein Wahlrecht |

| Hohe staatliche Förderung (mind. 15 % Arbeitgeberzulage nach dem Betriebsrentenstärkungsgesetz –BRSG- Steuerersparnis –s.o.- | Eingeschränkte staatliche Förderung (evtl. Wohnungsbauprämie für Bausparen) |

| 3-fache Rendite durch Zulagen (Arbeitgeberzulage, Steuerersparnis und Zinsen) | Geringe Rendite durch Abgabenlast |

| Sichere Anlageform (Garantie, mind. die eingezahlten Beiträge zu erhalten) | Spekulative Anlageform (Aktienfonds) |

| Geringere/keine private Vorsorge mehr nötig | Private Vorsorge zusätzlich erforderlich |

| Nicht pfändbar / anrechenbar (Bei Bezug von Arbeitslosengeld II -Hartz IV-) | Wird gepfändet / angerechnet |

Auch der Gesetzgeber kennt die Versorgungslücke und hilft Ihnen deshalb beim Sparen für die Altersversorgung. Die Tarifparteien und unabhängigen Experten empfehlen daher die Verwendung der VWL für die betriebliche Altersversorgung.

Förderungsmöglichkeiten

Versicherungsförmige Durchführungswege Pensionskasse / Direktversicherung / Pensionsfonds

Die versicherungsförmigen Durchführungswege unterliegen alle der steuerlichen Regelung des §3 Nr.63 EStG. Diese Regelung kann insgesamt nur einmal ausgeschöpft werden.

Voraussetzungen für die Steuerfreiheit sind:

- Mindestendalter für die Altersversorgung: vollendetes 60. Lebensjahr, Neuzusagen ab 2011: vollendetes 62. Lebensjahr

- Die Zusage der Versorgung muss in Form einer lebenslangen Leibrente erfolgen; eine Option auf ein einmaliges Kapitalwahlrecht (bis zu 30% oder 100%) darf eingeschlossen sein

- Keine freie Vererblichkeit, d.h. nur “enge” Hinterbliebene = Lebenspartner, Lebensgefährten und Kinder i.S. der §32 EStG, die vorab namentlich benannt wurden. Beliebige Dritte bekommen ein Sterbegeld von max. 8000,-€

- Die jährlichen Beiträge dürfen 8% der BBG zur Rentenversicherung (West) nicht überschreiten.

(2024 = 7.248 € p.a = 604 € mtl.)

Die ersten 4 % der BBG bleiben steuer- und sozialversicherungsfrei.

Die weiteren 4 % sind lediglich steuerfrei.

Beiträge, die nach § 40b EStG a.F. versteuert werden, werden auf den steuerfreien Rahmen angerechnet. - Erstes Dienstverhältnis = Lohnsteuerklasse 1-5